Taxa média cobrada pelos bancos ficou em 11,3% ao ano em janeiro, segundo dados do BC. Juros de longo prazo mais altos, demanda ainda fraca e taxas congeladas na Caixa estão entre os principais fatores de pressão.

Como já é de costume, os principais bancos do país voltaram a anunciar na véspera uma nova redução das taxas de juros cobradas em diferentes linhas de crédito. Os cortes foram divulgados minutos após a decisão do Comitê de Política Monetária (Copom) de cortar a taxa básica de juros, a Selic, para 6,5% ao ano. O Santander antecipou o anúncio de redução de suas taxas na terça-feira.

Desde janeiro de 2017, os bancos divulgam comunicados sobre redução de suas taxas minutos após o comunicado oficial do Banco Central. Os cortes dos juros nas linhas de crédito, entretanto, não têm incluído o financiamento imobiliário. As taxas reduzidas, em geral, são de cheque especial, crédito pessoal, financiamento de veículos e capital de giro para empresas.

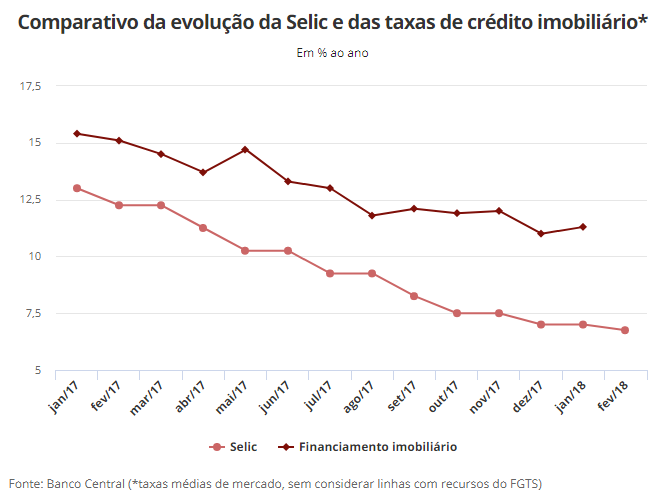

Em julho e agosto, os bancos iniciaram um movimento de corte dos juros do crédito imobiliário, mas desde então não foram vistos novos anúncios de redução e as taxas não acompanharam o ritmo de queda da Selic. Já na Caixa Econômica Federal, os juros para compra da casa própria estão congelados desde novembro de 2016. Veja mais abaixo os juros cobrados atualmente pelos principais bancos

Segundo os últimos dados disponíveis do Banco Central, as taxas médias de mercado para financiamento da casa própria ficaram em 11,3% em janeiro ante 11% em dezembro. Já as taxas reguladas e subsidiadas, que compreende as operações com recursos do FGTS e para públicos específicos, ficaram em média em 8,3% em janeiro contra 8% em dezembro.

Veja abaixo a evolução da Selic e das taxas médias do crédito imobiliário nos últimos meses:

O que determina a taxa do crédito imobiliário

Segundo especialistas ouvidos pelo G1, a principal explicação para o ritmo menor de queda das taxas do crédito imobiliário é o fato de se tratar de um financiamento de longo prazo, que costuma variar de 20 a 30 anos.

O diretor executivo da Associação Nacional dos Executivos de Finanças Administração e Contabilidade (Anefac), Miguel José Ribeiro de Oliveira, destaca que, diferentemente de outras linhas de crédito, as taxas de financiamento imobiliário costumam ter menos variações e têm permanecido historicamente mais baixas nos últimos anos.

“Trata-se de financiamento de longo prazo, de até mais de 30 anos. Então da mesma forma que as taxas podem ficar estáveis quando a Selic está subindo, podem não ter muita alteração quando a Selic cai. Os juros básicos precisam ficar baixos por um bom tempo, para as taxas caírem mais”, afirma o analista.

O presidente Associação Brasileira das Entidades de Crédito Imobiliário e Poupança (Abecip), Gilberto Duarte de Abreu Filho, afirma que as taxas médias já foram reduzidas para um patamar mais baixo e refletem o custo de captação dos bancos. Ele destaca que os título públicos com vencimento de 10 anos têm sido negociados com taxa bem acima da Selic, ao redor de 9,5% ao ano.

“Todo mundo olha a Selic, mas nosso custo não é definido pelo curto prazo. Quando se olha o custo do dinheiro para 10 anos, as curvas de juros também caíram e pararam de cair, porque o mercado está vendo que existe uma tendência de longo prazo que ela volte a subir”

Para Abreu Filho, as taxas mais altas de longo prazo refletem as incertezas em torno do avanço da agenda de reformas e do ajuste das contas públicas. “Este é um ano que dificilmente vamos ver as taxas se mexerem muito. Na minha visão, a tendência é de estabilidade nos patamares atuais”.

O diretor da Anefac também vê dificuldades para reduções mais expressivas nas taxas do crédito imobiliário neste ano. “Pode ser que lá pelo ano que vem se tenha um movimento mais acentuado. Mas a curto prazo não acredito que as taxas vão variar muito não”, afirma Oliveira, citando também as incertezas relacionadas ao calendário eleitoral.

Fator Caixa

Outro fator que tem limitado uma queda mais expressiva é o congelamento das taxas da Caixa, banco líder no segmento e que historicamente sempre costumou ditar o patamar de juros cobrados pelos bancos para o crédito imobiliário.

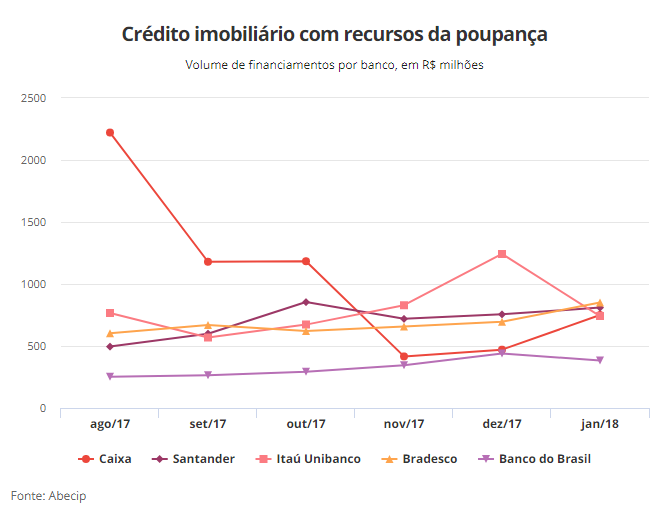

Em meio às dificuldades de capitalização, a Caixa passou a ser mais restritiva no crédito e deixou de oferecer as taxas mais baixas do mercado. Reportagem do G1 mostrou que o volume de crédito imobiliário concedido pela Caixa caiu 31% em janeiro, na comparação com o mesmo mês do ano passado, que que o banco foi ultrapassado por concorrentes pelo 3º mês consecutivo.

“Essas dificuldades de capitalização da Caixa acabam limitando medidas mais agressivas em termos de redução juros”, afirma Oliveira.

As taxas de juros cobradas pela Caixa para o financiamento imobiliário estão congeladas há quase 1 ano e meio. Na segunda-feira (19), o presidente do banco, Gilberto Occhi, disse que a Caixa vai reduzir os juros do crédito habitacional até o fim do mês.

“As taxas caíram, mas não acompanharam a Selic. Acredito que não vai ser de imediato [a redução], que ainda terá uma acomodação pelo menos nos próximos 6 meses. Com cerca de 60 milhões de inadimplentes, o crédito ficou mais limitado e as aprovações ficaram mais difíceis”, avalia

Comparativo de juros para financiamento imobiliário

| Banco | SFH | SFI | pró-cotista FGTS |

| Caixa | a partir de 10,25% ao ano + TR | a partir de 11,25% ao ano + TR | a partir de 7,85% ao ano + TR |

| Banco do Brasil | a partir de 9,24% ao ano + TR | indisponível | 9% ao ano + TR |

| Itaú Unibanco | a partir de 9% ao ano + TR | a partir de 9,5% ao ano + TR | não opera |

| Bradesco | a partir de 9,3% ao ano + TR | a partir de 9,7% ao ano + TR | não opera |

| Santander | a partir de 9,49% ao ano + TR | a partir de 9,99% ao ano + TR | não opera |

Fonte: Bancos (*As taxas variam de acordo com o perfil e relacionamento do cliente com o banco)

Demanda ainda fraca e saída de recursos da poupança

A fuga de recursos da caderneta de poupança também pesa na oferta de financiamento imobiliário, uma vez que essa é a maior fonte de “funding” dos bancos para essa linha de crédito. Em fevereiro, os saques superaram os depósitos em R$ 708 milhões. É o quarto ano seguido com fuga de recursos da poupança em fevereiro.

O presidente da Associação Brasileira de Educadores Financeiros (Abefin), avalia Reinaldo Domingos, acrescenta um outro fator de pressão para as taxas do crédito imobiliário: inadimplência e desemprego ainda altos.

“Os brasileiros ainda estão muito endividados e isso torna o crédito mais limitado. As aprovações ficaram muito mais difíceis. Isso faz com que as taxas ainda sejam altas e não tão convidativas”

Apesar das incertezas em relação à evolução do crédito da Caixa e das dúvidas sobre o ritmo de redução das taxas do financiamento imobiliário, a previsão da Abecip é que a oferta de financiamento para comprar da casa própria deverá crescer cerca de 15% neste ano, após 3 anos de queda.

“2018 ainda vai ser o começo da reação. O grande dilema do mercado é como viabilizar um custo mais baixo de dinheiro para financiar a longuíssimo prazo”, diz Abreu Filho.

Já os preços dos imóveis deixaram de cair e, segundo os analistas, passam a ter tendência de alta ao longo dos próximos meses, diante do melhor ajuste dos estoques e reaquecimento do setor.

O que dizem os bancos

O Santander afirma ter sido o pioneiro na redução dos juros para aquisição de imóvel residencial a um dígito porcentual, em julho do ano passado, e informou que segue entre os mais competitivos em termos de taxas e condições. “Nosso compromisso é o de continuar a oferecer aos clientes as melhores condições para a tomada de crédito imobiliário, com taxas atrativas e simplicidade no processo de concessão do financiamento”, disse em nota.

Em nota divulgada na véspera, ao anunciar novo corte de juros em suas linhas de crédito, o Itaú Unibanco destacou que o crédito imobiliário tem uma “dinâmica diferente de cobrança por ser de longo prazo e possuir a poupança como instrumento de funding”.

A Caixa reafirmou que prevê anunciar uma redução das suas taxas de crédito imobiliário até o fim da próxima semana.

O BB informou que “monitora constantemente os movimentos de mercado e procura sempre oferecer as melhores condições aos seus clientes”.

O Bradesco não comentou o assunto até a última atualização desta reportagem. Em resposta a questionamentos do G1, na semana passado, o banco informou ter feito a última revisão das taxas de crédito imobiliário no início deste ano e que “trabalha com um dígito a mais de 6 meses com relação a taxas de juros”.

Fonte: G1 Economia